準備事項 Preparations

法人 legal person

適用對象: 營利事業登記的公司行號 或是上市上櫃的企業

Applicable to: For-profit registered companies

【 請提供公司統編】 並準備以下資料授信 :

Please provide your company's official registration number and prepare the following documents for credit approval:

變更事項登記表 / 近半年的401、 403、 405表 / 負責人身分證 / 保人身分證

Change of Item Registration Form / Forms 401, 403, and 405 for the past six months / Responsible Person's ID Card / Guarantor's ID Card

使ˇ用人的台灣駕照 / 負責人名片 / 貴公司銀行帳戶封面 (限台灣地區銀行)

Taiwanese driver's license / manager's business card / cover of a company's bank account in Taiwan

自然人 (個人) (限台灣地區) (須提供保人)

Natural person (individual) (limited to Taiwan region) (Guarantor required)

適用對象: 醫生、律師、演藝人員、機師、網紅YOUTUBER、海歸人士、頻繁換車的人

Suitable for: Doctors, lawyers, entertainers, pilots, YouTubers, returnees from overseas, and people who frequently change cars

【 請提供身分證號碼及連絡電話】 並準備以下資料授信

Please provide your ID number and contact phone number, and prepare the following documents for credit approval

年度扣繳憑單 / 近半年的薪資入帳明細 / 本人身分證 / 保人身分證 / 保人財力證明

Annual withholding tax receipt / Salary deposit details for the past six months / Personal ID card / Guarantor's ID card / Guarantor's financial proof

使ˇ用人的台灣駕照 / 本人名片 / 本人銀行帳戶封面 (限台灣地區的銀行)

The user's Taiwan driver's license/business card/bank account proof (only banks within Taiwan are accepted)

自然人 (外國人) (須提供台灣保人)

Natural persons (foreigners) (require a Taiwanese guarantor or an Employment Gold Card)

適用對象: 擁有台灣居留證或是就業金卡的非台灣國籍人

Applicable to: Non-Taiwanese citizens holding a Taiwan residency permit or an Employment Gold Card

【 請提供護照號碼及連絡電話】 並準備以下資料授信

Please provide your passport number and contact phone number, and prepare the following documents for the letter of authorization

台灣地區的薪資年度扣繳憑單 / 台灣就業金卡 / 台灣居留證 / 在台灣近半年的薪資入帳明細

Taiwan annual salary withholding slip / Taiwan Employment Gold Card / Taiwan Residence Permit / Salary deposit details for the past six months in Taiwan

本人銀行帳戶封面 (限台灣地區的銀行) / 本人名片 / 本人護照 / 台灣保人身分證

My bank account cover and account statements for the past six months (Taiwan banks only) / My business card / My passport / Taiwan guarantor's ID card

台灣保人的財力證明 / 使ˇ用人的台灣駕照

Proof of financial resources for the Taiwanese guarantor / Taiwanese driver's license for the user

租賃 Q&A

公司租賃和購買車輛報稅的差異

- 符合營業租賃的條件的車輛,小客車或是貨車、或客貨兩用車,每期收到的租金發票,可以扣抵營業稅5%。

- 購買自用小客車,現金或是貸款購入獲得的發票,營業稅金不能扣抵5%,僅能全額做公司的購車成本,列為公司的固定資產並於每年提列折舊費用。

- 公司購車的缺點:

折舊費用有限額(250萬上限)。

日後公司出售車輛時,需要開立發票。

進項發票不能扣抵稅額,出售銷項要全額開立發票,很不划算

一般會計師不建議用公司名義買車。

公司用車買車和租車的做帳節稅方式

自用小客車

營業租賃:

租金全數 → 可列費用支出,進項稅額5% → 營業稅可扣抵,

也可減少營所稅20%,無出售資產開立發票之問題。

現金/貸款:

車款發票 → 進項稅額5% → 營業稅不可扣抵 (營業稅法第19條)

車子列為公司資產 → 做折舊費用,有限額250萬限制,待車輛出售時 → 需開立出售發票。

貨車/客貨車

營業租賃:

租金全數 → 可列費用支出,進項稅額5% → 營業稅可扣抵,

也可減少營所稅20%,無出售資產開立發票之問題。

現金/貸款:

車款發票 → 進項稅額5% → 營業稅可扣抵,車子列為公司資產 → 做折舊費用,

待車輛出售時 → 需開立出售發票。

與租賃公司辦理租賃車,是營業型租賃還是融資型租賃?

以會計公報條款來解釋:

一般的長期租賃合約內文有載明→ 期滿車輛歸還出租人→ 保証金歸還承租人,一般租期 12-36期

總租金落在車價9成內,綜上可確認屬於營業型租賃。

公司新購置營業用小客車,提列折舊及嗣後出售規定

法人自93年 1月 1日起新購置之乘人小客車,依規定耐用年數計提折舊時,其實際成本以不超過新臺幣 250萬元為限,而小客車租賃業務之營利事業,購置營業用乘人小客車,其實際成本以不超過新臺幣 500萬元為限,超提之折舊額,不予認定。

舉例來說,查核某營造公司 105年度營利事業所得稅結算申報案時,發現財產目錄列有4部乘人小客車,係分別於 102年起陸續購入,其中一輛在 105年 1月購買,取得成本為400萬元,公司直接以購入成本按 五年計算 列報折舊費用,未依限額 250萬元計算調整,以致超提折舊,國稅局除剔除補稅外,並依郵政儲金一年期定期儲金固定利率加計利息,一併徵收。

上述小客車,耐用年限五年,採用平均法提列折舊,預估殘值 100萬元,依實際成本計算折舊額為 60萬元【 400萬元-100萬元)÷ 5年】 ,因購買小客車實際成本超過規定限額250萬元,所以該公司 105年度所得稅申報可以列報該汽車的折舊費用只有 37.5萬元

【 60萬元*(250萬元÷400萬元)】 ,而不是 60萬元。

該小客車嗣後出售時,仍應以所得稅法規定正常折舊方法計算之未折減餘額為基礎,來計算出售資產損益。

例如公司於 107年 12月 31日以 200萬元出售該部汽車

出售損益應以售價 200萬元 減除 未折減餘額 220萬元

【購置成本400萬元-累計折舊 180萬元 (400萬元-100萬元)÷ 5年 ×3年】,核算出售汽車損失20萬元,實務上也曾看見公司誤以 87.5萬元申報出售汽車損失

【售價200萬元-〔(400萬元-100萬元)÷5年×3年〕 】,多申報出售汽車損失67.5萬元,嗣後被國稅局調整補稅,造成困擾。

出處連結 : https://www.mof.gov.tw/singlehtml/384fb3077bb349ea973e7fc6f13b6974?cntId=dot81839

買車 vs 租車 哪個划算

這個問題沒有標準答案,要看每家公司的狀況與需求,畢竟買車通常是一次付清,資金壓力比較大;而租車是每個月付租金,類似分期付款的概念,資金壓力比較小。所以何謂划算?端看每家公司追求的是什麼~而除了資金壓力以外,買車跟租車的稅務規定,也是大家常常混淆不清的東西。讓您一次搞懂買車or租車之稅務眉角 !

一、公司取得車子的三種方式

公司要取得車子,可以採取「購買」 or 「融資租賃」 or 「營業租賃」這三種方式。

以公司名義現金或是貸款購買車輛,視為購買。

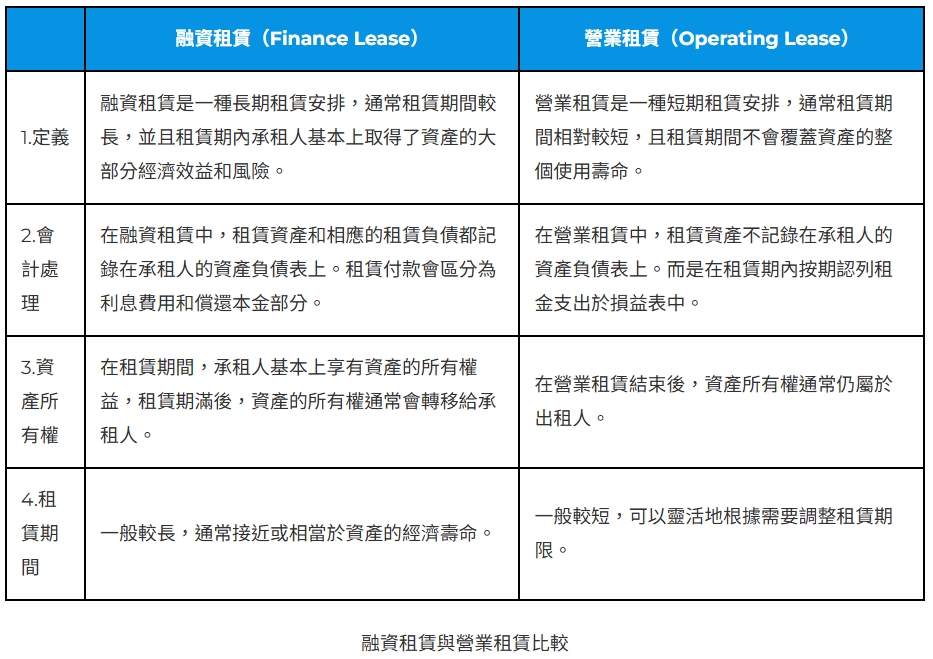

以下彙整融資租賃與營業租賃之比較。

什麼情況下會被認定為融資租賃呢?只要符合下列條件之一者,即屬之。

(1)租賃期間屆滿時,租賃車輛所有權移轉予承租人。

(2)承租人於租賃期間得行使購買租賃車輛選擇權,且得以明顯低於選擇權行使日該車輛公允價值之價格購買。

(3)租賃期間達租賃車輛經濟年限 3/4。

(4)租賃開始日,最低租賃給付現值達租賃車輛公允價值 90 %。

(5)其他足資證明租賃車輛已移轉附屬於該車輛所有權所有之風險與報酬。

反面來說,如果沒有符合上述條件之一,便屬於營業租賃。

二、公司取得車子的營業稅(進項稅額),可以扣抵嗎?

2-1 透過購買方式取得車子

營業稅法第 19 條的規定:

營業人左列進項稅額,不得扣抵銷項稅額:

一、購進之貨物或勞務未依規定取得並保存第三十三條所列之憑證者。

二、非供本業及附屬業務使用之貨物或勞務。但為協助國防建設、慰勞軍隊及對政府捐獻者,不在此限。

三、交際應酬用之貨物或勞務。

四、酬勞員工個人之貨物或勞務。

五、自用乘人小汽車。

依據上述營業稅法第 19 條第 1 項第 5 款,購買「自用乘人小汽車」的進項稅額,不得扣抵。

所謂「自用乘人小汽車」,係指非供銷售或提供勞務使用之九座以下乘人小客車。

🔎立法理由:立法者考量營業人取得之自用乘人小客車多為供特定員工使用,具有酬勞員工個人之貨物或勞務的性質,故規範營業人購進之自用乘人小汽車所支付之進項稅額,不得申報扣抵銷項稅額。

# 雖然我們購入自用乘人小汽車時所支付之進項稅額,依法不得扣抵銷項稅額,但日後若出售這台車時,仍然要依規定開立統一發票報繳營業稅哦。

2-2 透過融資租賃方式取得車子

融資租賃是一種長期租賃安排,通常租賃期間較長,並且租賃期內承租人基本上取得了資產的大部分經濟效益和風險。

民國 111 年 01 月 07 日台財稅字第11004648950號令

一、營業人承租非供銷售或提供勞務使用之九座以下乘人小客車,有下列情形之一者,核屬分期付款買賣性質,依加值型及非加值型營業稅法第19條第1項第5款規定,其支付之進項稅額不得扣抵銷項稅額:

(1)租賃期間屆滿時,租賃車輛所有權移轉予承租人。

(2)承租人於租賃期間得行使購買租賃車輛選擇權,且得以明顯低於選擇權行使日該車輛公允價值之價格購買。

(3)租賃期間達租賃車輛經濟年限四分之三。

(4)租賃開始日,最低租賃給付現值達租賃車輛公允價值百分之九十。

(5)其他足資證明租賃車輛已移轉附屬於該車輛所有權所有之風險與報酬。

二、營業人承租非屬前點之九座以下乘人小客車,符合下列各要件者,核非屬酬勞員工個人之貨物或勞務,如其供本業及附屬業務使用,所支付之進項稅額准予扣抵銷項稅額:

(1)未限制供一定層級以上員工使用該車輛。

(2)車輛集中或統一管理。

如果租車符合(1)~(5)當中任一情形的話,即屬於融資租賃,而財政部認為融資租賃,其實就是分期付款的「購買」,因此依據營業稅法第19條第1項第5款規定,購買自用乘人小客車之進項稅額不得扣抵。

其次,即便能避開上述(1)~(5),不構成融資租賃(即營業租賃),也還必須滿足「未限制供一定層級以上員工使用該車輛」且「車輛集中或統一管理」這兩個條件,租車的進項稅額方能扣抵。

2-3 透過營業租賃方式取得車子

融資租賃以外的所有租賃行為,即屬於營業租賃。租賃資產後未涉及資產所有權、風險及報酬轉移的租賃行為,即稱為營業租賃。而依據財政部下面這則函令,只要我們的租車行為,不屬於融資租賃,加上上面提到的「未限制供一定層級以上員工使用該車輛」且「車輛集中或統一管理」,那麼進項稅額就可以扣抵了!

2-4 維修費用之進項稅額

營業稅法第19條第1項第5款規定,購買自用乘人小汽車的進項稅額不得扣抵,但後續維修費用之進項稅額,可以扣抵。

三、公司取得車子,在營所稅上可以認列哪些費用?

3-1 折舊費用

當我們以購買方式取得自用乘人小客車,在持有期間得分年提列折舊費用,但依照營利事業所得稅查核準則第 95 條,在申報營所稅時,折舊費用之計算以 250 萬元成本為上限。

舉例來說,甲公司於 112 年 1 月 1 日購入成本 400 萬元的乘人小客車,耐用年限 5 年,採用平均法,預估殘值 100 萬元,依實際成本計算折舊額為 60 萬元〔=(400萬元-100萬元)÷5年〕,但因查核準則規定成本限額為 250 萬元,故甲公司 112 年度營利事業所得稅結算申報時,可以列報該部汽車的折舊費用應為 37.5 萬元〔=60萬元 *(250萬元 ÷ 400萬元)〕,而非 60 萬元,超提之折舊額 22.5 萬元,剔除不予認定。

3-2 租金支出

由於實務上租車多為營業租賃,所以當我們支付租金時,在營所稅上即可認列租金支出,並無須攤提折舊。

租金支出之合法憑證,為統一發票、收據或簽收之簿摺。如經由金融機構撥款直接匯入出租人之金融機構存款帳戶者,應取得書有出租人姓名或名稱、金額及支付租金字樣之銀行送金單或匯款回條。

3-3 維修費用

車子的維修費用,可依營利事業所得稅查核準則第 77 條規定,凡因維持資產之使用,或防止其損壞或維持正常使用而修理或換置之支出,作為修繕費列支。

至於應取具之憑證如下:

- 支付國內廠商之修繕費,應取得統一發票。其為核准免用統一發票之小規模營利事業者,應取得普通收據。

- 支付國外廠商修理費(如輪船在國外修理費用),應以修理費收據、帳單為憑。

- 支付非營業組織之零星修理費用,得以普通收據為憑。

- 購買物料零件自行裝修換置者,除應有外來之憑證外,並應依領料換修之紀錄予以核實認定。但裝修換置每件金額不超過新台幣一萬元者,得免查核領料換修之記錄。

3-4 燃料費與牌照稅

汽車每年繳納之燃料費與牌照稅,前者是規費性質,後者是稅捐性質。不過實務上我們常統一以「稅捐」或「其他費用」科目入帳,只要前後年度入帳一致即可。

四、私車公用相關稅務規定

有時候,公司並未購買或向租賃公司租用車輛,而是與員工簽訂私車公用合約,約定由營利事業補貼員工之汽油費、修繕費、停車費、過路費等。 此時,我們可以參考下面這則解釋函。

財政部 75 / 4 / 22 台財稅第 7523491 號函

外務員以自有車輛推銷產品補貼之汽油費等可列為費用

營利事業因業務之實際需要,與其僱用之外務員訂立合約,利用外務員自有之機動車輛訪問客戶推銷產品,經約定由營利事業補貼之汽油費、修繕費、停車費、過橋費等,可憑合約及有關原始憑證核實認列為該事業之營業費用,免視為外務員之薪資所得。但不包括車輛之牌照稅、保險費及折舊。

五、FAQ常見問題

Q1:購買自用乘人小汽車的進項稅額,可以申報扣抵嗎?

依據上述營業稅法第 19 條第 1 項第 5 款,購買「自用乘人小汽車」的進項稅額,不得扣抵。立法者考量營業人取得之自用乘人小客車多為供特定員工使用,具有酬勞員工個人之貨物或勞務的性質,故規範營業人購進之自用乘人小汽車所支付之進項稅額,不得申報扣抵銷項稅額。

Q2:承租自用乘人小汽車所支付的租金進項稅額,可以申報扣抵嗎?

如為融資租賃:不可扣抵。 (一般500萬以上車輛辦理租賃,只能辦理融資型租賃)但如為營業租賃:可扣抵。 (一般500萬以下車輛,皆辦理營業型租賃)

文章擷取 by https://cpacorey.com/rent-buy-tax-comparison/ 蔡佳峻會計師的稅務相談室

營業型租賃 VS 融資型租賃

「營業租賃」必須符合 公司僅為租用這個車輛,而不是只分期購買

「非融資租賃」的條件,期滿後,車輛必須返還給租賃公司

「融資租賃」,表面是租賃,實質上是租購 (租賃期滿後轉為購買)

我們團隊致力為您承辦最適合貴公司的節稅租賃方式

「 融資租賃」 要件如下:

法人出租資產,其應收租賃款收現可能性能合理預估,且應由出租人負擔之未來成本無重大不確定性,並符合下列條件之一者,應採 融資租賃:

- 租賃期屆滿時,租賃物所有權 無條件移轉 承租人

- 承租人享有 優惠承購權

- 租賃期間達租賃物法定耐用年數 四分之三 以上者

- 租賃開始時按各期租金及優惠承購價格計算之現值總額達租賃資產帳面價值90% 以上

- 其他足資證明租賃車輛已移轉附屬於該車輛所有權所有之風險與報酬

「 營業租賃」 禁止以下五項 :

- 不得擅自訂定 轉讓契約 給公司 或是公司關係人

- 不得過份 低於公平市價出售 ( 怕企業有賤賣資產嫌疑 )

- 租期不得超過 44 個月以上

- 總租金不得超過出租車 9成以上車價

- 實際上證實該車輛的風險已經完全移轉給租賃方